Mukoviszidose | Versicherungstipps

mukoviszidose-versicherungen-versicherungstipps-cmo-versicherungsmakler

AKTUELLSTES UPDATE PER AUGUST-2022 : Punkt 6: AMBULANTE ABSICHERUNG/VORSORGE

Seit fast zehn Jahren sind wir Schutzengel für Menschen mit Mukoviszidose und werden immer wieder mit der Frage konfrontiert,

„welche Absicherungsmöglichkeiten für Mukoviszidose-Betroffene empfehlenswert sind und welche ratsamen Versicherungstipps wir auch den Eltern weitergeben können“.

Nachdem wir nicht nur telefonisch und per Mail aus ganz Deutschland kontaktiert werden, haben wir nützliche Infos und Tipps in diesem Beitrag zusammengefasst.

Wir möchten so Betroffenen und ihren Eltern, aber auch Familienmitgliedern einen Überblick geben, was im Bezug auf versicherungstechnische Lösungen „überhaupt möglich ist“ und auf was man achten sollte.

Versicherungsthemen können mühsam, trocken und anstrengend zu lesen sein. Wir haben den Beitrag daher in sechs Unterpunkte aufgeteilt. Für den Fall, dass Sie noch Detaillierte Infos zu den einzelnen Themen wünschen, verweisen wir mit Links auf unsere Blogs – bzw. Landingpages:

- Private Unfallversicherung

- Pflegeergänzungsversicherung

- Berufsunfähigkeit- / Erwerbsunfähigkeitsversicherung

- Altersvorsorge / Hinterbliebenenabsicherung

- Auslandsreise

- UPDATE AUGUST-2022 : AMBULANTE ABSICHERUNG/VORSORGE

- allgemeiner Versicherungshinweis & Tipps an Betroffene und Elternteile

Auch möchten wir ausdrücklich darauf hinweisen, dass ein möglicher Versicherungsabschluss über uns, sprich CMO Makler, nicht zwingend erforderlich ist.

Wir verstehen uns als Schutzengel und helfen gerne unentgeltlich weiter! Selbstverständlich wären wir auch gerne Ihr persönlicher Ansprechpartner für alle Finanz- und Versicherungsthemen, wissen aber auch, dass es nicht nur in Karlsruhe gute VEMA-Versicherungsmakler gibt. 😉

____________________

1.Unfallversicherung

Eine Unfallversicherung soll vor allem eines: finanzielle Mittel beschaffen, um den gewohnten Lebens-standard im Falle einer unfallbedingten Invalidität halten zu können.

Allgemeine Informationen zur privaten Unfallversicherung, Schadenbeispiele, sowie Begrifflichkeiten wie Invaliditätssumme, Unfallrente, etc. haben wir zum nachlesen HIER zusammengefasst.

Doch hier und jetzt geht es im speziellen um Lösungsansätze für Mukoviszidose-Betroffene, weshalb wir den Unfalltarif XXL der InterRisk Versicherung vorstellen. Nach unseren Recherchen der derzeit einzige Tarif, der das Risiko Mukosviszidose tatsächlich zeichnet!

Zwar gibt es eine Vielzahl von Tarifen in Deutschland, die die „Unfallversicherung ohne Gesundheitsprüfung“ offerieren – doch Vorsicht vor dem Kleingedruckten!

Im Bedingungswerk finden sich hier Begrifflichkeiten wie „Mitwirkungsanteil“ oder „Leistungsausschuss für bereits bestehende Diagnosen“. Sehr gut beschrieben haben dies´ auch unsere geschätzten Kollegen der Finanzberatung Bierl in Ihrem Beitrag.

Doch wie verhält es sich konkret mit den Annahmerichtlinien für Muko-Betroffene?

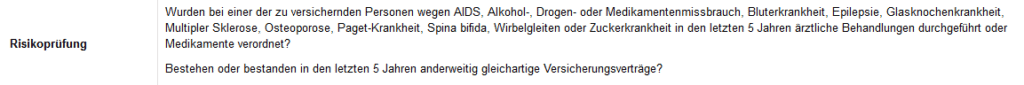

Die „Risikofragen“ der InterRisk lauten:

Wurden bei einer der zu versichernden Personen wegen AIDS, Alkohol-, Drogen- oder Medikamentenmissbrauch, Bluterkrankheit, Epilepsie, Glasknochenkrankheit, Multipler Sklerose, Osteoporose, Paget-Krankheit, Spina bifida, Wirbelgleiten oder Zuckerkrankheit in den letzten 5 Jahren ärztliche Behandlungen durchgeführt oder Medikamente verordnet?

Es wird also nicht nach Mukoviszidose gefragt und die Medikamenteneinnahme bezieht sich auf die o.g. Krankheitsdiagnosen!

Aus diversen Ausschreibungsprozessen haben wir uns immer wieder abgesichert und von Seiten der InterRisk zu den jeweiligen Anfragen die stetige Rückmeldung erhalten, „dass auch im Bedingungswerk NICHT nach der Mukoviszidose oder einem Grad der Behinderung gefragt wird (…) und somit dies für die XXL-Unfallversicherung keine Ablehnung darstellt!“

Und was, wenn einer der o.g. Krankheitsdiagnosen zutrifft (z.B.: Zuckerkrankheit)?

Aus einer Mukoviszidose-Voranfrage in 2018, hatten wir einen Zuckerkrankheitsfall als eine der o.g. Krankheitsdiagnosen – die InterRisk versicherte trotzdem! Und zwar ohne Risikozuschlag. Dafür mit einem Leistungsausschuss für Zuckerkrankheit, zumal Diabetes eine erhebliche Risikoerhöhung darstellt. Nicht nur bzgl. des allgemeinen Unfallrisikos z.B. Unfall als Folge eines Zuckerschocks, sondern auch bei den Unfallfolgen, da die Heilungschancen oftmals deutlich schlechter sind.

Weitere Highlights und beitragsfreie Leistungen der XXl-Deckung (neben der ohnehin schon sehr hohen Unfall-Gliedertaxe) sind:

- Sonnenstich/-brand ist mitversichert,

- der Oberschenkelhalsbruch und Armbruch sind unabhängig von der Ursache mitversichert,

- Bergungskosten,

- Reha-Maßnahmen,

- kosmetische OPs sind unbegrenzt versichert,

- u.v.m.

Was kostet mich eine Unfallversicherung?

Beiträge und Summen sollten immer individuell und nach vorheriger Analyse erfolgen. Als Richtlinie: Die Prämie richtet sich nach dem Beruf, Geschlecht und Eintrittsalter, sowie der gewünschten Invaliditätshöhe. 350.000 Euro Leistung bei Vollinvalidität kosten für eine 25-jährige Kauffrau ca. zehn Euro im Monat.

Erweiterungstipp zur Unfallversicherung: Die Unfallrente

Auch die Unfallrente ist ein gern genommener Baustein. Normalerweise sind wir eher keine Fans dieses Bausteines und empfehlen hier eher anderweitige Modelle, wenn es um die Arbeitskraftabsicherung geht. Die Unfallrente ersetzt keine reine Berufsunfähigkeitsversicherung, stellt jedoch eine sinnvolle Ergänzung dar.

Gerade für all jene, die aufgrund ihres Gesundheitszustandes keine Berufsunfähigkeitsversicherung erhalten können oder beruflich einem erhöhten Unfallrisiko ausgesetzt sind, ist dieser Baustein eine absolute Empfehlung!

Da die Unfallrente ebenfalls den o.g. Risikofragen unterliegt, kann dies für wenig Geld (ca.100 Euro im Jahr für 1.000 Euro monatliche Rente) als sinnvolle Ergänzung zur Unfallversicherung eingebaut werden.

Im Gegensatz zur Berufsunfähigkeitsversicherung wird die Unfallrente lebenslang bezahlt. Das kann zusätzlich zur Kapitalleistung aus der Invaliditätssumme einen echten finanziellen Mehrwert bieten, da hiermit ein Verdienstausfall nach einem Unfall ausgleichen werden kann.

Mit einer gut kombinierten Unfallversicherung sind Sie im Fall der Fälle auf der finanziell sicheren Seite.

Auch die Unfallrente ist ein gern genommener Baustein. Normalerweise sind wir eher keine Fans dieses Bausteines und empfehlen hier eher anderweitige Modelle, wenn es um die Arbeitskraftabsicherung geht. Die Unfallrente ersetzt keine reine Berufsunfähigkeitsversicherung, stellt jedoch eine sinnvolle Ergänzung dar.

____________________

2.Pflegeversicherung:

Pflegebedürftigkeit ist eines der großen Schreckgespenster unserer Zeit. Eine durch

- Geburtenrückgang und steigende Lebenserwartung zunehmend vergreisende Gesellschaft,

- ständig steigende Kosten im Pflegebereich und

- der berufsbedingte Wegzug von Angehörigen

werfen zwei Fragen auf:

Wer kümmert sich um den Pflegepatienten und wer soll das bezahlen??

Wie oben zur Unfallversicherung haben wir Ihnen auch für den Bereich der Pflegeversicherung sämtliche Informationen, Begrifflichkeiten etc. gesondert u.a. HIER zusammengefasst.

Die Gesundheitsfragen bei Pflegeergänzungtarifen sind sehr streng – bleibt die Frage:

Gibt es überhaupt die Möglichkeit, sich als Mukoviszidose-Betroffener gegen das Risiko der Pflege zu versichern?

Ja – ein „Hintertürchen“ gibt es – den sogenannten Pflege-Bahr-Tarif !

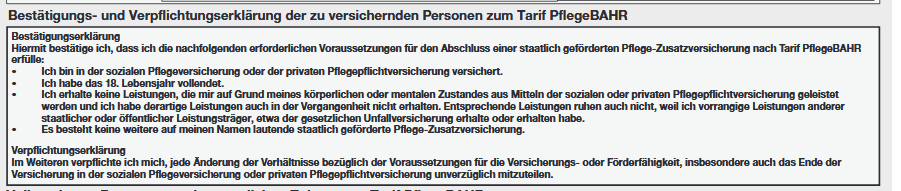

Diese Option konnten wir schon in unzähligen Anfragen zeichnen und möchten Ihnen die Highlights hier kurz aufzeigen:

- Eine klassische Gesundheitsprüfung -wie bei anderen Pflegeversicherungen- erfolgt beim „Pflege Bahr“ nämlich nicht

- auch gibt es keine Altersbeschränkung nach oben wie bspw. bei BU-Options-Tarifen. (Thema wird beim Punkt 3 „Berufs-/Erwerbsunfähigkeit“ beschrieben)

Die Einführung vom „Pflege Bahr“ stellt eine funktionierende Lösung für beinahe jeden volljährigen Bürger dar, der noch nicht pflegebedürftig ist/war oder dement ist.

- Der „PflegeBahr“ wird oft als „Riester für den Pfelgefall“ verglichen.

- es handelt es sich um eine staatlich geförderte Pflegeergänzungsversicherung.

Selbstverständlich ist diese Lösung nicht für jeden der bestmögliche Weg, jedoch speziell für Muko-Betroffene aktuell ein mehr als interessanter Ansatz und oftmals die einzige Möglichkeit, sich gegen das Risiko der Pflegeeinstufung-Arbeitskraftabsicherung zu versichern!

Was kostet der Pflege-Bahr?

Der „Pflege Bahr“-Tarif liegt bei ca. 15 Euro/mtl. und wird im Jahr mit 60 Euro (fünf Euro mtl.) vom Staat gefördert. Oder anders gesagt: keine Gesundheitsprüfung und der Staat beteiligt sich bis zu einem Drittel an den Kosten.

Gerade für junge Kunden ist die Pflegeversorgungslücke so bereits zum Mindestbeitrag von zehn Euro im Monat spürbar zu reduzieren.

Welche Voraussetzungen müssen für den „Pflege Bahr“ erfüllt sein?

Die gegenüber allen anderen bekannten Pflegetarifen meist umfangreichere gesundheitliche Vorgeschichte spielt keine Rolle.

Um den Tarif zu erhalten werden keine Gesundheitsfragen gestellt, lediglich 4 Risikofragen/Voraussetzungen (neben dem Wohnsitz in Deutschland) müssen erfüllt sein:

- Mindestens 18 Jahre

- Mitglied einer gesetzlichen-oder privaten Pflegeversicherung

- es besteht kein weiterer „Pflege-Bahr“-Vertrag

- Kein Bezug von Leistungen aus der gesetzlichen oder privaten Pflegepflichtversicherung vor bzw. zum Zeitpunkt des Abschlusses

Hierbei sollte jedoch beachtet werden, dass

- eine Wartezeit bei allen reinen Pflege-Bahr-Tarifen (ohne Gesundheitsprüfung) von 5 Jahren zu erfüllen ist – diese entfällt bei Unfällen

- die versicherbaren Sätze -anders als bei reinen Pflegeergänzungstarifen in der Höhe begrenzt sind und nicht 100-prozentig ausreichend sind, um die Versorgungslücke im Pflegefall optimal zu schließen.

Welche Tarife empfehlen wir?

Selbst wenn sich der Beitrag bei den Gesellschaften nur im Cent-Bereich unterscheidet, so sind die unterschiedlichen Rentenhöhen der Versicherer je Pflegegrad zum Teil doch enorm. Auch ein Grund, warum wir bei jeder Ausschreibung immer den Einzelfall betrachten und deshalb es nie pauschal antworten können.

Fakt ist: sehr gute Rentenhöhen konnten wir in der Vergangenheit bei der R+V, Halleschen , ARAG, des Münchener Vereins oder der UKV/Versicherungskammer Bayern zeichnen.

Von Seiten der Versicherungskammer Bayern, haben wir sogar einen DIREKTABSCHLUSS-LINK generiert. Hier können Sie den Antrag gleich selbst zeichnen lassen!

Förder-Bahr-Onlineaschluss-Link

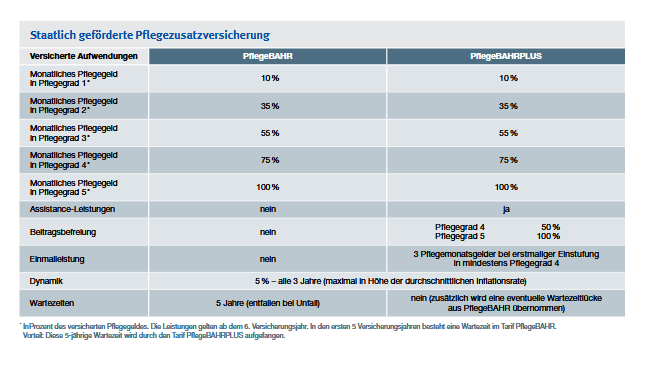

Dieses Jahr ist uns die Signal-Iduna mit Ihrem „Pflege-Bahr-Plus“ Baustein, ebenfalls als TOP-Empfehlung ins Auge gesprungen.

„Pflege Bahr Plus“ ergänzt nämlich den klassischen „Pflege Bahr“-Tarif on top, d.h. er verdoppelt dessen Leistungen und ist somit eine echte Pflege-Alternative! Darüber hinaus ist er mit einfachen Gesundheitsfragen versehen. Erste Anfragen konnten somit bereits im vergangenen Jahr gezeichnet werden.

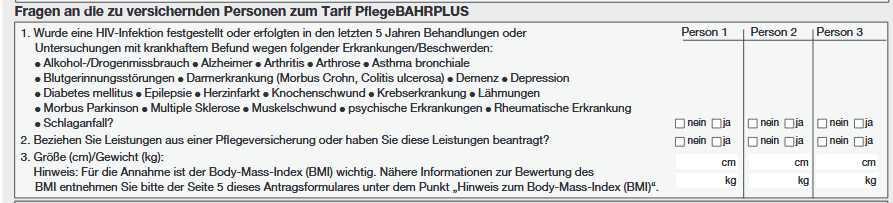

Für die Beantragung des zusätzlichen Bausteines „Pflege-Bahr-Plus“ der Signal, gelten die folgende erweiterten Fragen:

Wortlaut:

- Körpergröße und Gewicht (zwecks BMI)

- Wurde eine HIV-Infektion festgestellt oder erfolgte ein den letzten 5 Jahren Behandlungen/Untersuchungen mit krankhaftem Befund wg. folgender Erkrankungen/Beschwerden: Alkohol-/Drogenmissbrauch, Alzheimer, Arthritis, Arthrose, Asthma bronchiale, Blutgerinnungs-störungen, Darmerkrankung (Morbus Crohn, Colitis ulcerosa), Demenz, Depression, Diabetes mellitus, Epilepsie, Herzinfarkt, Knochenschwund, Krebserkrankung, Lähmungen, Morbus Parkinson, Multiple Sklerose, Muskelschwund, psychische Erkrankungen, Rheumatische Erkrankung und/oder Schlaganfall?

- Beziehen Sie Leistungen aus einer Pflegeversicherung oder haben Sie diese Leistungen beantragt?

Weitere Highlights des Bausteines „Pflege Rente Plus“ der Signal:

- Einmalleistung des dreifachen vereinbarten Monatssatzes (wenn die versicherte Person erstmals dem Pflegegrad 4 oder 5 zugeordnet worden ist)

- Verzicht auf eine Wartezeit! (sollte die versicherte Person direkt nach dem Abschluss der Versicherung pflegebedürftig werden, hat diese sofort einen Anspruch auf die vereinbarte Leistung diese Bausteines.

Wir hoffen, dass Sie niemals in die Lage kommen, auf tägliche Hilfe angewiesen zu sein. Der staatlich geförderte „Pflege Bahr“ (ggf. Signal-„Pflege Bahr Plus“) ergänzt die Leistungen aus der gesetzlichen Pflegepflichtversicherung.

Sprechen Sie mit Ihrem Versicherungsmakler!

____________________

3.Berufsunfähigkeit/Erwerbsunfähigkeit:

Nachdem wir bis vor wenigen Jahren noch sehr viele Erwerbsunfähigkeitsverträge für Muko-Betroffene über die Generali zeichnen konnten – hier sogar erste Renten in Anspruch genommen werden – und sich dieser Tarif als echte Empfehlung behauptet hat, gibt es aktuell leider keinen verkaufsoffenen/vergleichbaren Tarif mehr (Stand 2022/08).

Wir erhalten zwar immer wieder Anfragen zum „alten“ Generali-Tarif **, der im Zuge der Unternehmens-neuausrichtung geschlossen wurde und somit nicht mehr zum Verkauf steht. Aus Generali wurde Proxalto; für Personen, die damals noch in den Genuss des Tarifs gekommen sind, ändert sich nur der Name.

** Der Tarif war auf max.1.000 Euro monatlicher Rente gedeckelt, hatte fünf Jahre Wartezeit und zeichnete sich lediglich mit zwei Risikofragen aus. Bei einem Durchschnittsbeitrag von 40 Euro monatlich auch finanziell tragbar.

Trauern wir nicht länger diesem Tarif hinterher und blicken nach vorne:

Optionstarife für einen Verzicht auf eine spätere Gesundheitsprüfung gibt es zwar viele, im Kleingedruckten heißt es dann aber oftmals: „Option auf eine spätere Gesundheitsprüfung ohne erneute Gesundheitsprüfung!“

Also wird bei Antragsunterzeichnung der Gesundheitszustand bereits abgefragt – oder zu diesem Zeitpunkt die bereits bestehenden Erkrankungen kategorisch ausgeschlossen.

Wir haben jedoch folgende Empfehlungen und mögliche Alternativen für das Thema Berufs-/ Erwerbsunfähigkeit:

Selbstverständlich informieren wir nicht nur über diesen BLOG, sondern den Muko e.V. in Bonn umgehend darüber, sobald es weitere /interessante Absicherungsmöglichkeiten gibt.

(Anmerkung: derzeit prüfen wir u.a. einen SBU-Baustein der LV1871)

1.Kinder bis 15 Jahren:

Aktuell gibt es unserer Meinung nach lediglich einen Tarif, welcher zumindest „die Option auf eine spätere Berufsunfähigkeit“ sauber und fair beinhaltet. Dieses Hintertürchen nennt sich „Invest-Kids“ Sparplan der BASLER Lebensversicherung!

Die vereinfachte Gesundheitsprüfung bis zu 1.000,- mlt. BU-Rente fällt leider weg, da hier Gesundheisfragen zu beantworten wären.

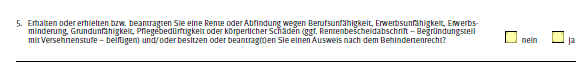

ALLERDINGS: Für den Abschluss des Bausteines der BU-Option sieht es anders aus (hier ist tatsächlich „nur“ die Frage fünf relevant)

Diese BU-Option ohne Gesundheitsprüfung ist bis 500 Euro BU-Monatsrente beim Abschluss limitiert. Eine echte Empfehlung, die funktionieren kann! **

(**Anfragen aus 2018/2019 konnten wir so positiv zeichnen da vor Abschluss noch keine Rente/Pflege/Behindertenausweis für die Kinder beantragt wurden)

Die versicherte Person kann während der Ausbildungsphase bis sechs Monate nach Aufnahme einer beruflichen Tätigkeit eine selbständige BU abschließen: ohne Gesundheitsprüfung bis zu einer Monatsrente von 500 Euro.

Der Fragebogen für die Ausübung der BU-Option lautet:

Im Wortlaut:

- Erhalten oder erhielten bzw. beantragten Sie eine Rente oder Abfindung wegen Berufsunfähigkeit,

- Erwerbsunfähigkeit,

- Erwerbsminderung,

- Grundunfähigkeit,

- Pflegebedürftigkeit oder

- körperlicher Schäden (ggf. Rentenbescheidabschrift – Begründungsteil mit Versehrtenstufe – beifügen) und/oder

- besitzen oder beantrag(t)en Sie einen Ausweis nach dem Behindertenrecht?

Weitere Highlights:

- Geld entnahmen sind möglich (Sparplan)

- Zuzahlungen ab 250 Euro jederzeit möglich

- Beitragszahler kann auch Opa/Oma sein. Mit dem Baustein der „Beitragssicherung bei Tod des Versicherungsnhemers“ wird der Monantsbeitrag somit sogar bis zum maximalen Endalter 27 bezahlt. Die BU-Option bleibt trotzdem bestehen.

- das maximale Eintrittsalter des Tarifes ist das 15.Lebensjahr (damit die BU-Option überhaupt greift)

- der Mindestsparbeitrag beträgt ist 25,-/mtl. (incl. BU-Option)

Wann erlischt die BU-Option?

a) Für die versicherte Person wurde bereits einmal eine der folgenden Leistungen beantragt:

- Berufsunfähigkeits-Rente,

- eine Grundunfähigkeits-Rente,

- eine Erwerbsunfähigkeits-Rente,

- eine Erwerbsminderungs-Rente,

- eine Dienstunfähigkeits-Rente oder

- Leistungen aus der Pflegepflichtversicherung.

b) Die versicherte Person ist schwerbehindert oder hat einen Antrag auf Anerkennung der Schwerbehinderung gestellt.

Sollte also kein Antrag auf Anerkennung der Schwerbehinderung gestellt sein und keine der o.g. Leistungen in Anspruch genommen worden sein, greift diese BU-Option nach Abschluss einer Ausbildung oder Studium ohne Gesundheitsprüfung.

2.Erwachsene/Berufstätige:

Vereinzelte Versicherer bieten zwar immer wieder Sonderaktionen mit vereinfachter Gesundheitsfragen an. Dennoch ist die „Muko“ durch die ständige Medikamenteneinnahme hier leider nie relevant.

Aber: Sprechen Sie mit Ihrem Arbeitgeber über Ihre betriebliche Altersvorsorge (bAV) – Direktversicherung bzw. der Berufsunfähigkeit als Direktversicherungs-Vereinbarung!

Im Gegensatz zur betrieblichen Rentenzahlung – welche erst im Ruhestand fällig wird – punktet die betriebliche Berufsunfähigkeitsrente mit der Sicherheit, bereits während des Berufslebens für den Notfall finanziell abgesichert zu sein und bietet dem Arbeitnehmer somit einen sofortigen Nutzen.

Ihr Arbeitgeber muss Ihnen den Zugang zu einer bAV ermöglichen. Das Betriebsrentenstärkungsgesetz (BRSG) beinhaltet umfassende Neuregelungen zur Stärkung der Betriebsrente in Deutschland.

U.a. ist festgelegt, dass ein Arbeitgeber seinem Mitarbeiter, der eine Betriebsrente durch Gehaltsumwandlung abschließt, in Zukunft einen Zuschuss von 15 Prozent des Umwandlungsbetrages zahlen muss, soweit er durch Entgeltumwandlung Sozialversicherungsbeiträge spart.

Hier kann eine ergänzende (oder selbstständige) Berufsunfähigkeitsversicherung als nachträgliche Beitragsbefreiung angeboten werden – und zwar in der Regel mit listenmäßiger Aufnahme ohne Altersbegrenzung, Sonderkonditionen und ohne/oder vereinfachter Gesundheitsprüfung.

Die Betriebsrente der Mitarbeiter ist damit für den Fall der Berufsunfähigkeit gesichert und der Arbeitgeber hat eine wichtige Verpflichtung aus dem BRSG erfüllt.

Jede Fallkonstellation sieht allerdings anders aus. Es gibt Mindestvoraussetzungen für eine solche Durchführung des Mitarbeiterkollektives und die sind bei jedem Versicherer verschieden:

- Mitarbeiter-/Kollektivgröße für einen solchen Gruppenvertrag bzw. Kollektivlösung. (schon ab zehn Personen möglich)

- Obliegenheitserklärung des Arbeitgebers

- etc.

Als Arbeitnehmer hat man im Grunde kein Mitspracherecht, bei welchem Anbieter der Arbeitgeber die „bAV“ durchführt – aber sprechen Sie mit ihm !

Einzelheiten bespricht man in kleinen Betrieben mit dem Chef, in großen Betrieben mit dem Sachbearbeiter in der Personalabteilung. Für den Ausschreibungsprozess sollte sich dieser an den Hausmakler wenden, der dann in Verhandlungen mit den Versicherern geht.

____________________

4.Altersvorsorge & Hinterbliebenenabsicherung

Wie können Mukoviszidose-Betroffene vorsorgen? Der Muko e.V. hat in seinem Beitrag bereits treffend zum Thema informiert.

Die grundlegenden Fragen:

- Dauer der Einzahlung?

- die Höhe der monatlichen Rate?

- Wie flexibel müssen mir meine Reserven zur Verfügung stehen?

Auch das Thema Altersvorsorge ist breit gefächert. Die eierlegende Wollmilchsau gibt es hierbei nicht.

Eine Altersvorsorgeberatung muss immer individuell berechnet werden, da Wünsche, Bedürfnisse, familiäre Situation, Erbe, Berufsstatus etc. schlichtweg bei jedem verschieden sind.

Sie merken, auch das „Altersvorsorge-Thema“ ist ein breit gefächertes Thema. Die „eierlegende Wollmilchsau“ gibt es hierzu nicht.

Eine „Riester-lohnt-sich-nicht“- oder „Aktien sind nicht gut“-Stammtischdiskussion möchten wir hier nicht starten.

Vielmehr möchten wir ebenfalls darauf hinweisen, dass eine Vorsorge bzw. Altersvorsorge gut durchdacht werden sollte – zumal jede Art der Vorsorge Vor- und Nachteile mit sich bringt.

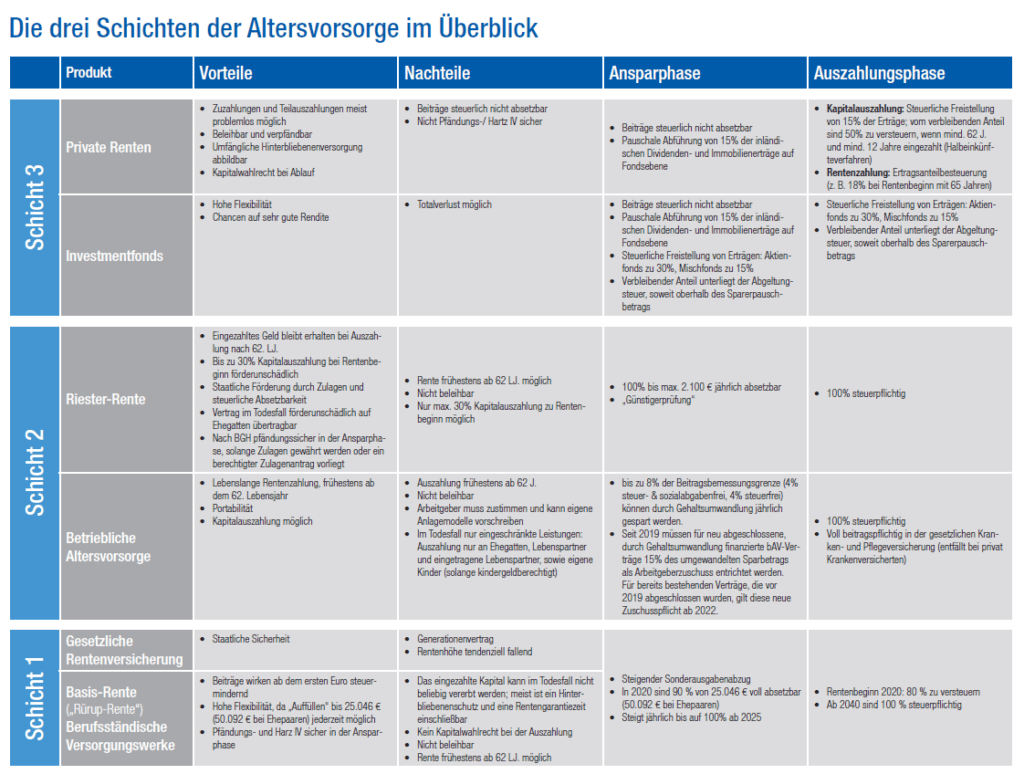

Deshalb kann man nicht pauschal sagen, welche Art und Form die tatsächlich beste Art der Altersvorsorge ist. Unseren Kunden bieten wir deshalb immer den „Schichtenvergleich“ an, bei dem die unterschiedlichs-ten Anlageformen verglichen werden.

Was hat es mit den Schichten auf sich?

Kein Geheimnis ist , dass wir Fans von flexiblen Sparverträgen sind.

Einfach gar nichts tun und sich nur auf die staatliche Lösungen verlassen, ist definitiv keine Lösung.

Deshalb unsere Empfehlung für jedermann:

1.Kostengünstige und flexible Sparverträge – gegenüber den klassischen Lebens- und Rentenversicherungen

- Flexibilität

- Entnahmemöglichkeiten

- geringe Kosten

- Chance auf Erträge

- keine Gesunheitsfragen

- uvm.

Viele Argumente sprechen für diese Art der zusätzlichen Vorsorge – da auch ohne Gesundheitsprüfung!

Ihre individuelle Anlagestrategie (Renten-, Aktienfonds, ETFs etc.) werden beim Beratungsgespräch erfasst -erklärt und dokumentiert. Zusätzlich zur allgemeinen Beratung und der Bedarfsermittlung, wird vor Vertragsabschluss die „Geeignetheits- und Angemessenheitsprüfung von Anlageprodukten“ erfragt. Hier wird zusätzlich geprüft, ob das in Betracht kommende Versicherungsanlageprodukt für Sie geeignet und angemessen ist.

Ob beispielsweise eine kostengünstige – aktiv gemanagte Anlagestrategien (wie die sehr guten der Helvetia, Stuttgarter, Condor, Universa, VEMA, Volkswohlbund oder Alte Leipziger) eine mögliche steueroptimierte Alternative zur Direktanlage darstellen.

Das beste Investment (respektive höchste Verzinsung) bringt relativ wenig, wenn die Kosten/Steuern der Anlage sehr hoch sind und noch abgezogen werden müssen!

2.Hinterbliebenenabsicherung

Analog zur klassischen Berufsunfähigkeitsversicherung gilt auch hier: Uns ist kein einziges Angebot am deutschen Markt bekannt, bei dem Muko-Betroffene eine einfache Risikolebensversicherung noch ohne Gesundheitsprüfung erhalten. Hier dürfte das „letzte Einhorn“ mit dem Rückzug der Delta Lloyd vom deutschen Markt verschwunden sein.

Eine erleichterte Prüfung gibt es für Bauherren und Immobilienerwerber.

Zum Thema der richtigen „Risiko-Lebensversicherung beim Immobilienerwerb“ werden wir gesondert berichten. Anbieter mit vereinfachter Prüfung gibt es nämlich tatsächlich mehr als man denkt: Allianz, Dialog, etc.

Bei vielen Anbietern gibt es nämlich vereinfachte Gesundheitsprüfungen oder „Gesundheitserklärungen“ (wie z.B. bei der Gothaer Versicherung) für die Kreditabsicherung, wenn es um die selbstbewohnte Immobilie geht.

Die Württembergische Lebensversicherung verzichtet bei einer Darlehenssumme bis 120.000 Euro sogar voll auf die Gesundheitsfragen und -erklärung, wenn das Bauspardarlehen i.V. mit einem Bausparvertrag der Wüstenrot gezeichnet wird.

Bei der Gothaer z.B. sieht diese Erklärung wie folgt aus:

- Die zu versichernde Person bestätigt, dass sie zurzeit voll arbeitsfähig ist und dass sie in den letzten 5 Jahren nicht länger als 4 Wochen ununterbrochen arbeitsunfähig war und

- dass in diesem Zeitraum auch keine der folgenden Erkrankungen bei ihr festgestellt oder behandelt wurden:

Herz-Kreislauf-Erkrankungen, Krebs, Schlaganfall, Gehirntumor, Nierenversagen, Diabetes, Lebererkrankungen, psychische Erkrankungen, HIV-Infektion/AIDS. - Körpergröße und Gewicht

Sprechen Sie ggf. mit einem Versicherungsmakler. Dieser wird Ihnen eine erste Einschätzung geben, bevor er in den Ausschreibungsprozess geht.

Welche Lösungen bleiben noch?

Sterbegeldversicherungen sind eine Möglichkeit.

Je nachdem, ob zumindest noch die geforderten Gesundheitserklärungen der Sterbekassen abgegeben werden können, sind hier Absicherungshöhen von 8.000 bis 25.000 Euro pro Vertrag möglich.

Versicherungsschutz besteht dann je nach Anbieter nach einer entsprechenden Wartezeit von i.d.R. drei Jahren. Nun ist es allerdings ziemlich mühselig und zudem auch recht kostspielig eine vernünftige Absicherungshöhe über eine Vielzahl von Sterbegeldversicherungen darzustellen.

Oder alternativ:

Eine Todesfallabsicherung von 50.000 Euro ohne Gesundheitsprüfung kann über einigen Anbietern mit einer Fondsrentenversicherung mit Hinterbliebenenschutz dargestellt werden.

Hier bietet es sich bei dieser Zielsetzung an, Anbieter zu wählen, die eine hohe Todesfallabsicherung im Verhältnis zur Sparsumme offerieren. Bekannt sind uns:

• die Universa Lebensversicherung mit dem Tarif „Topinvest Rente“

• ERGO mit dem Tarif „Ergo Rente Chance“, die max. 200 Prozent der Beitragssumme als Hinterbliebenenschutz ohne Gesundheitsfragen ermöglichen – jeweils max. 50.000 Euro

• oder die Württembergische Lebensversicherung mit dem Tarif „Genius“, bei der bis zu 120.000 Euro Todesfallabsicherung versichert werden können, jedoch max. 60 Prozent der Beitragssumme

Insgesamt kann über diesen Weg also maximal 220.000 Euro Todesfallleistung dargestellt werden.

Ähnlich wie bei den Sterbegeldversicherungen gibt es hier eine Wartezeit von drei Jahren, in denen zunächst im Todesfall nur das Fondsguthaben ausgezahlt wird.

Natürlich muss hierfür mehr Geld in die Hand genommen werden als bei einer reinen Risikolebensversi-cherung ohne Risikozuschläge.

Was kostet dieser 50.000 Euro-Todesfallschutz nun z.B. für einen 30-Jährigen?

Da es eine Rentenversicherung ist, legen wir hier eine Versicherungsdauer bis zum 62. Lebensjahr zugrunde. Für diesen Schutz müssen etwa 65 Euro monatlich aufgewendet werden.

Im Vergleich zum gesunden Nichtraucher, der für eine entsprechende Absicherung weniger als zehn Euro im Monat aufwenden muss, scheint das erst einmal abzuschrecken. Dennoch sind wir glücklich, dass überhaupt Versicherungsschutz gewährt wird.

Auch dann, wenn kein Versicherungsschutz mehr gewährt wird, ist die Prämie der Fondsrente gar nicht mehr so unrealistisch.

Will man nun nicht nur den finanziellen Aufwand Monat für Monat betrachten, sondern die Kosten des Risikoschutzes, kann man von der Summe der Beiträge (64 Euro x zwölf Monate x 32 Jahre = 24.576 Euro) fairerweise noch das mögliche Kapital nach Ende des Versicherungsschutzes gegenrechnen.

Hier werden bei einer Nullverzinsung Werte um 15.000 Euro ausgewiesen. Rechnet man die verbleibenden knapp 10.000 Euro wieder auf einen Monatsbeitrag herunter, werden etwa 25 Euro pro Monat erreicht.

Und sollte die Fondsanlage gar nur eine durchschnittliche Verzinsung von drei Prozent pro Jahr erreichen, hätten Sie nach den Musterberechnungen sogar eine Risikolebensversicherung mit Beitragsrückgewähr.

Eine Sterbegeldabsicherung (ebenfalls mit Beitragszahlung bis 62 Jahre) würde im Vergleich etwa 20 Euro kosten (für jeweils 10.000 Euro Versicherungssumme). (Quelle: VEMA)

____________________

5.Auslandsreise:

Eine klassische Auslandsreisekrankenversicherung erfolgt in aller Regel zwar ohne Gesundheitsprüfung. Bei bestehenden Vorerkrankungen sollten Sie aber den Leistungsumfang der Versicherung sicherstellen und sich für Versicherer entscheiden, die umfassenden Schutz für bereits bestehenden Diagnosen/Vorerkrankungen bieten.

Tatsächlich schließen einige Auslandskrankenversicherungen die Behandlungskosten im Rahmen einer Verschlechterung der Grunderkrankung („Notwendigkeit vorher absehbar“) aus ihrem Versicherungsschutz aus.

Damit es im Leistungsfall zu keinerlei Problemen kommt, empfehlen wir für alle chronisch kranken Kunden – also nicht nur Muko-Betroffene – sich vor Reiseantritt eine Unbedenklichkeitsbescheinigung vom Hausarzt ausstellen zu lassen.

Für Vielreisende und Kurzentschlossene, die sich nicht immer wieder Gedanken um den passenden Reiseschutz machen möchten, haben wir dieses Thema bereits in einem separaten Beitrag und den dazugehörigen Onlineabschlusslinks zusammengefasst.

Wenn es sich um einen längeren Auslandsaufenthalt im Rahmen eines Studiums, Au-pair, Praktikum o.ä. handeln sollte, Sie eine Reiserücktritts-Versicherung, Reisegepäck oder Reiseabbruch-Versicherung suchen, haben wir diese Themen HIER zusammengefasst:

Unsere Empfehlungen bei Auslandsreisen: HANSE-MERKUR Reiseversicherung und die ERGO (ehemals ERV-Europäische Reiseversicherung)

____________________

6.Ambulante Absicherung/Vorsorge

August 2022 UPDATE! Wir sind bekanntlich keine Fans von Brillenversicherungen, Handyversicherungen oder ähnlich „entbehrlichen Versicherungsprodukten!“

Dieser ambulante Vorsorge-Tarif hat es allerdings geschafft, dass wir bereist in einem separaten Blog darüber informiert haben!

Onlineabschlüsse generieren wir seit Auflage bereits deutschlandweit – und zwar von nicht nur von Muko-Betroffenen.

Warum ist der Tarif für Mukoviszidose-Betroffene & Angehörige interessant?

HAUPTARGUMENTE:

- ohne Gesundheitsprüfung

- viele Versorgungslücken der gesetzlichen Krankenversicherung werden geschlossen

- sehr günstiger Beitrag – zu den doch sehr hohen Leistungszusagen!

Es handelt sich hierbei um den Tarif „Vorsorge PRIVAT“, der Versicherungskammer Bayern.

Preis/Leistung, sowie Sinn- und Zweckmäßigkeit dieser Brillen- bzw. Vorsorgeversicherung, sind absolut vertretbar.

Wir sind sogar soweit vom Tarif und Handling begeistert, dass der Tarif mit einem Direktabschlusslink auf unseren Homepage eingebettet wurde!

Nerviges Kleingedrucktes im Bedingungswerk sucht man hier fast vergebens – und die Absicherung gegenüber namhaften „Mitbewerbern“ ist absolut TOP!

Das spiegelt sich so auch in den Gesundheitsfragen wieder. Diese sind recht einfach gehalten und im Bereich der Vorsorgeuntersuchungen sogar gänzlich ohne Fragen!

Sollten Sie Brillenträger -oder Kontaktlinsenträger- sein, ist ein 4 Euro monatlicher Risikozuschlag fällig. Für den Fall dass eine Schwerhörigkeit oder Gehörlosigkeit besteht, wird die Leistungen für Hörhilfen ausgeschlossen.

Auszug aus dem Versicherungsumfang

- Vorsorgeuntersuchungen – IGeL-Leistungen: Zur Früherkennung von Krankheiten bis zu 500 Euro jährlich

- Impfungen und Malariaprophylaxe: Für Inland- und Reiseschutzimpfungen – bis zu 300 Euro in zwei Kalenderjahren

- Brillen und Kontaktlinsen: 80% Erstattung – bis zu 400 Euro in zwei Kalenderjahren

- Refraktive Chirurgien / LASIK : Bis zu 1.500 Euro während der Vertragslaufzeit

- Hilfsmittel-Hörhilfen: 80% Erstattung bis zu 800 Euro in fünf Kalenderjahren

- Verzicht auf jegliche Wartezeiten

- Auf das ordentliche Kündigungsrecht wird ebenfalls verzichtet

- etc.

Monatlicher Beitrag:

Der Beitrag für Kinder/Jugendliche (zwischen 0 – 19 Jahre) ist bei 8,80 Euro mtl.

Monatsbeitrag ab dem 20. Lebensjahr = 13,45 Euro/mtl.

und 17,45 Euro für Brillenträger zum Zeitpunkt des Vertragsabschlusses

HIER GEHT ES ZUM ONLINE-ABSCHLUSS

7.allgemeiner Hinweis:

Eine Versicherung ist immer eine Wette. Unterscheiden sollte man hier zwischen existenzbedrohenden und verzichtbaren Risiken.

(Marin Ostojic – GF CMO Makler)

Leider erlebe ich es immer wieder, dass Menschen ihr Auto, das Handy oder die Brille versichern und sich mehr Zeit bei der Konfiguration des nächsten Autos oder der Urlaubsbuchung machen, als sich die eigenen Versicherungsverträge von einem Profi individuell gegenüberstellen zu lassen.

Welche Sachversicherungen wir grundsätzlich empfehlen:

- Haftpflichtversicherung

- Rechtsschutzversicherung

- ausreichende Wohngebäudeversicherung (bei Eigenheim)

Weiter nützliche Tipps–Hinweise an die Eltern:

- Denken Sie bitte auch an Ihre eigene Arbeitskraftabsicherung! Diese beginnt in aller Regel nicht erst ab der Berufsunfähigkeit, sondern bereits ab dem 43.Tag. Ab dann müssen Arbeitnehmer schon mit Einkommenseinbußen rechnen -Info-

- Überprüfen Sie Ihre eigene Pflegeversicherung! Egal wie alt man auch ist – an dieses Szenario denkt niemand wirklich gerne. Werden Eltern zum Pflegefall, bleibt als letzter Ausweg oft nur die Unterbringung in einem Pflegeheim. Stichwort: Unterhaltszahlungen – „Kinder haften für Ihre Eltern!“ -Info-

- Ist Ihr Ruhestand finanziell abgesichert? -Info-

- Was, wenn doch mal was passiert? Die private Haftpflichtversicherung ist eine der wichtigsten Versicherungen (Schadenersatzpflicht nach § 823 BGB ff). Mittlerweile ist neben dem Preisvergleich auch das Leistungsniveau der Premium-Tarife der verschiedensten Anbieter sehr hoch. Dennoch stellen wir auch hier immer wieder fest, dass gerade wichtige Leistungserweiterungen nicht – oder zumindest nicht optimal – mitversichert sind. Achten Sie in Ihrem Vertrag auf die Regelung der Schäden durch nicht deliktsfähige Kinder, der Forderungsaufalldeckung, Gefälligkeitsschäden und Mietsachschäden, um nur ein paar wenige aufzuzählen -Info-

- „Recht haben – Recht bekommen!“: Nicht nur das Auto gegen Verkehrsrecht/solo versichern, sondern bei der Familienrechtsschutz darauf achten, dass die Privat-, Berufs- und Verkehrsrechtsschutz greifen. Die richtige Privatrechtsschutz leistet auch für Rechtsstreitigkeiten des privaten Lebens u.a. auch für den Sozialrechtsschutz (z.B. Unstimmigkeiten bei der Einstufung einer Schwerbehinderung) u.v.m. Für ca. 200 Euro im Jahr ist somit nicht nur Ihr Auto, sondern die gesamte Familie bei sehr guten Anbietern im deutschen Rechtsschutzmarkt versichert -Info-

- Risiko-LV der Eltern! Die Hinterbliebenenabsicherung (Witwen- und Waisenrenten) entnehmen Sie aus Ihrer letzten Renteninformation.

- Lassen Sie sich unabhängig beraten – und stellen Sie im Zweifel immer einen „Probeantrag“. Ein Makler ist dazu verpflichtet, im besten Interesse der Kunden zu handeln.

Ab wann müssen sich Eltern Gedanken um Vorsorgemaßnahmen ihrer Kinder machen?

Eine pauschale Antwort gibt es hier nicht. Grundsätzlich ist es jedoch sinnvoll, sich mit der Thematik bereits sehr früh auseinanderzusetzen. Dafür sprechen zahlreiche Argumente, weshalb auch Vorsorge im Kindesalter bereits ein wichtiger Bestandteil sein sollte.

Für alle Versicherungs- und Vorsorgeformen gilt das Gleiche:

Der rechtzeitige Abschluss schützt Versicherte und Angehörige vor einer finanziellen Überbelastung. Entstehende Versorgungslücken können geschlossen und eine optimierte Pflege sichergestellt werden.

Sobald es im Versicherungsmarkt wieder interessante Tarife-Optionen gibt, werden wir diese hier im Beitrag aktualisieren und den Muko-Verband gesondert darüber informieren.

Gemeinsam Mukoviszidose besiegen!

Viele Grüsse aus Karlsruhe