Erben & Schenken

erben-schenken-finanzamt-erbschaftssteuer-testament-nachlass

Erben und Schenken – SICHERN SIE IHREN NACHLASS …

… sonst freut sich das Finanzamt

Zugegeben, es ist kein schönes Thema. Dennoch sollte sich jeder rechtzeitig über seinen Nachlass Gedanken machen. Sichern Sie rechtzeitig die Werte, die Sie in Ihrem Leben geschaffen haben, vor dem Zugriff des Finanzamtes.

In den letzten 50 Jahren wurden von der Nachkriegsgeneration enorme Vermögenswerte geschaffen, die nun auf die „Generation der Erben“ übergehen.

Laut Schätzungen werden jährlich Vermögenswerte von bis zu 400 Mrd. Euro Generationen übergreifend vererbt. In rund 44Prozent der Erbschaftsfälle werden Immobilien vererbt.

Wer erbt?

Wenn Sie sich mit der Zeit ein persönliches Vermögen aufgebaut haben ist es wichtig, die Weichen für die nächste Generation zu stellen. Ohne Testament gilt die gesetzliche Erbfolge.

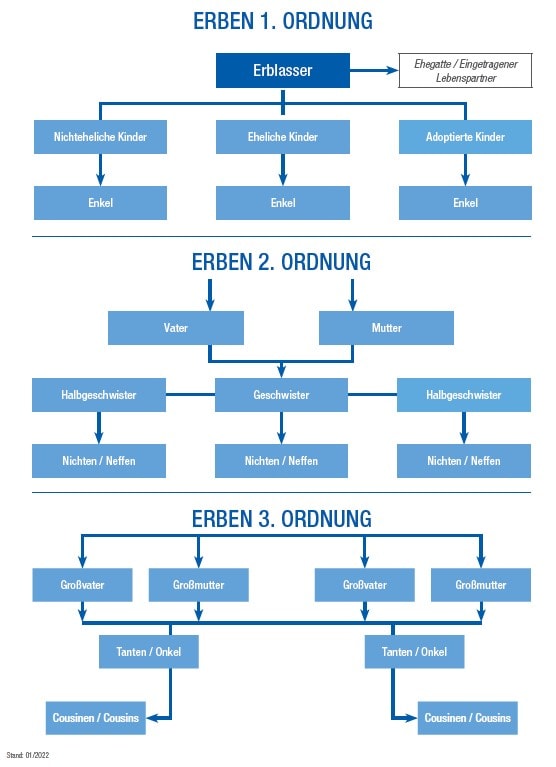

Erben erster Ordnung

Dies sind die Abkömmlinge, also die Kinder, Enkel usw. von demjenigen, der etwas vererbt (Erblasser). Die Kinder erben zu gleichen Teilen. Lebt ein Kind des Erblassers zu diesem Zeitpunkt nicht mehr, treten an seine Stelle dessen Abkömmlinge.

Erben zweiter Ordnung

Dies sind die Eltern des Erblassers und deren Abkömmlinge. Ist ein Elternteil verstorben, fällt der auf ihn entfallende Anteil an seine Abkömmlinge, also an die Geschwister des Erblassers.

Erben dritter Ordnung

Dies sind die Großeltern des Erblassers und deren Abkömmlinge.

Erben vierter Ordnung

Die vierte oder fernere Ordnung bilden die noch weiter entfernten Verwandten.

Ehegatten /eingetragene Lebenspartnerschaften

Der überlebende Ehegatte, d.h. der Ehegatte, der mit dem Erblasser zum Zeitpunkt des Todes in gültiger Ehe gelebt hat, ist ebenfalls gesetzlicher Erbe. Leben die Ehegatten im gesetzlichen Güterstand der

Zugewinngemeinschaft, erbt der Ehegatte neben Verwandten erster Ordnung (Kinder, Enkel) die Hälfte.

Die andere Hälfte erben die Kinder zu gleichen Teilen.

Bei kinderlosen Ehen erbt der überlebende Ehegatte, vorausgesetzt, die Eltern des Erblassers leben noch, 3/4 des Vermögens, die Eltern je 1/8.

Gesetzlicher Erbe ist auch der überlebende Lebenspartner, der zum Zeitpunkt des Todes mit dem Erb-lasser in einer gültigen Lebenspartnerschaft gelebt hat. Der Lebenspartner erbt neben den Verwandten der ersten Ordnung ein Viertel, neben Verwandten der zweiten Ordnung oder neben Großeltern die Hälfte der Erbschaft. Sind weder Verwandte der ersten noch der zweiten Ordnung noch Großeltern vorhanden, erbt der Ehegatte/ der Lebenspartner allein.

Die Erbengemeinschaft

Gibt es nach Verwandten- oder Ehegattenerbrecht mehrere Erben, so kommt es im Falle des Todes zu einer Erbengemeinschaft, wenn kein Testament oder Erbvertrag abgeschlossen wurde. Jedem Miterben

steht entsprechend der Erbquote ein Anteil am Gesamtnachlass zu. Grundsätzlich können nur alle Erben gemeinschaftlich über den Nachlass verfügen.

Die Lebensgemeinschaft und Freunde

Der Partner einer nichtehelichen Lebensgemeinschaft gehört nicht zum Kreis der gesetzlichen Erben. Hier ist ein Testament dringend erforderlich. Das gilt auch für Freunde.

Das Erbrecht des Staates

Sind weder gesetzliche Erben der ersten oder ferneren Ordnungen, ein Lebenspartner noch ein Ehegatte vorhanden, so ist der Staat gesetzlicher Erbe.

Gesetzlicher Güterstand der Zugewinngemeinschaft

Ehegatten, die keine anderweitigen vertraglichen Vereinbarungen (z.B. Ehevertrag) getroffen haben, leben automatisch ab Eheschließung im gesetzlichen Güterstand der Zugewinngemeinschaft. Das Vermögen von Mann und Frau bleibt getrennt. Keiner der Ehegatten haftet für die Schulden des anderen Ehegatten. Jeder Ehegatte verwaltet sein Vermögen selbst.

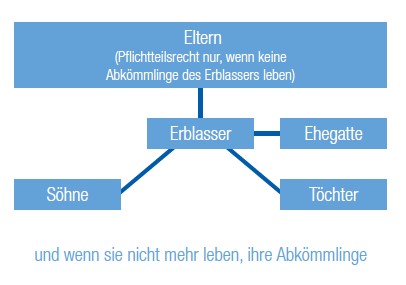

Pflichtteil

Das sogenannte Pflichtteilsrecht beschränkt die Testierfreiheit des Erblassers. Das bedeutet, dass der Erb-lasser seine nahen Angehörigen wie Eltern, Abkömmlinge und Ehegatten von der Erbfolge ausschließen kann, aber ihnen gesetzlich trotzdem ein Pflichtteil zusteht. Der Pflichtteil ist ein persönlicher Anspruch auf Zahlung einer Geldsumme in Höhe der Hälfte des Wertes des gesetzlichen Erbteils.

TESTAMENT UND ERBVERTRAG

Der Nachlass kann mit einem Testament oder einem Erbvertrag geregelt werden.

Das Testament

Ein Testament kann handschriftlich verfasst oder durch einen Notar erstellt werden. Es kann jederzeitiger widerrufen werden (ausdrücklich oder durch ein neues, späteres Testament). Es besteht für den Erblasser keine lebzeitige Bindung.

Problematisch ist in diesem Fall, wenn mehrere Einzeltestamente oder Ergänzungen vorliegen. Bei der Gestaltung des letzten Willens sind dem Erblasser kaum Grenzen gesetzt. Es können beliebige Personen zu verschiedenen Anteilen eingesetzt werden, egal ob es sich dabei um Vermögen oder Einzelgegen-stände handelt. Zudem können Auflagen festgelegt werden.

Der Erbvertrag

Ein Erbvertrag muss grundsätzlich notariell beurkundet werden. Er ist bindend für den Erblasser und eine Anfechtung bzw. ein Rücktritt ist nur in engen Grenzen möglich.

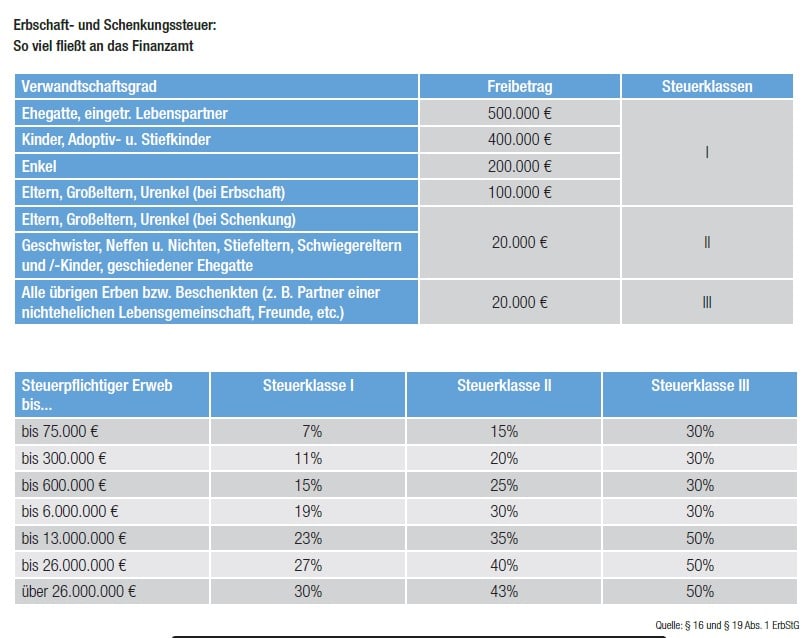

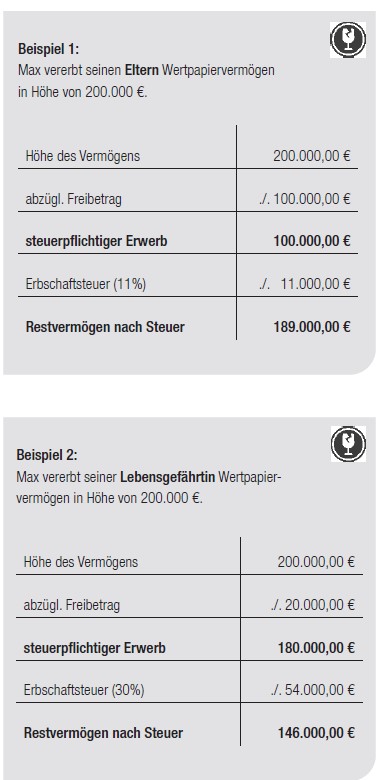

ERBSCHAFTSSTEUER

Im Falle einer Erbschaft bzw. Schenkung sind Erbschafts- bzw. Schenkungssteuer fällig. Die Steuer-höhe hängt vom Wert des steuerpflichtigen Erwerbs und der jeweiligen Steuerklasse ab. Die entsprechende Steuerklasse resultiert aus dem Verwandtschaftsgrad des Begünstigten.

Bewertungsgrundlage

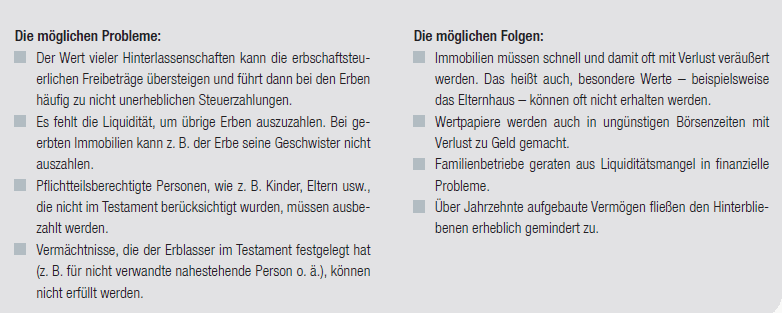

WIE WIRKT SICH DIE ERBSCHAFTSTEUER AUS?

BEGÜNSTIGUNG VON EIGENHEIM-ERBEN

(EHEGATTEN UND KINDER)

Ehegatten, Kinder und Enkel profitieren von deutlich höheren persönlichen Freibeträgen. Immobilien bleiben für erbende Ehegatten und Kinder – unabhängig vom Wert – steuerfrei, wenn diese zu Wohn-zwecken mindestens zehn Jahre selbst genutzt werden. Ein Verkauf, eine Vermietung oder Verpachtung ist innerhalb dieser Frist nicht zulässig, ansonsten entfällt die Steuerbefreiung rückwirkend. Eine Ausnahme wird gemacht, wenn „zwingende Gründe“ wie z.B. Tod oder erhebliche Pflegebedürftigkeit vorliegen. Für Kinder gilt zusätzlich, dass die Wohnfläche auf 200 Quadratmeter beschränkt ist. Für die übersteigende Wohnfläche ist der anteilige Grundstückswert entsprechend zu versteuern.

DEUTLICHE STEUERERHÖHUNG FÜR

ERBEN VON MIETSHÄUSERN

Waren bis Ende 2008 nur 50 bis 70 Prozent des Werts vermieteter Immobilien steuerpflichtig, so sind es nun 100% (zu Wohnzwecken 90%). Diese Steuererhöhung kann bei wertvollen Immobilien trotz höherer

Freibeträge nicht kompensiert werden.

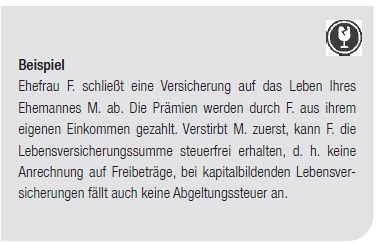

SO SCHÜTZEN SIE EINEN TEIL DES ERBES DURCH DIE RICHTIGE „GESTALTUNG“ EINER VERSICHERUNG VOR DEM ZUGRIFF DES FINANZAMTES:

Trennung von versicherter Person (VP) und

Versicherungsnehmer (VN)

Die zu versorgende Person (Bezugsberechtigter) schließt als Versicherungsnehmer (VN) eine Versicherung auf eine andere Person (VP) ab.

Tritt der Versicherungsfall infolge Ablebens der versicherten Person (VP) ein, wird die Versicherungs-summe steuerfrei ausgezahlt. Vorsicht ist allerdings geboten, wenn die Ehefrau die Prämien nicht aus eigenem Einkommen zahlt, sondern diese indirekt von ihrem Ehemann finanziert werden. In diesem Fall kommt möglicherweise eine Besteuerung der Prämienzahlungen als Vorschenkung zum Tragen.

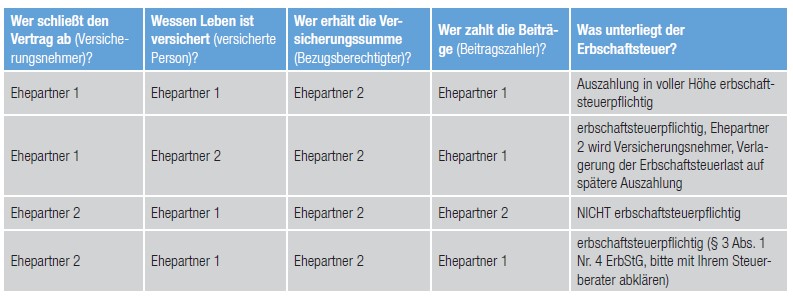

WIE WERDEN LEBENSVERSICHERUNGEN ERBSCHAFTSTEUERLICH BEHANDELT ?

(Tod Ehepartner 1)

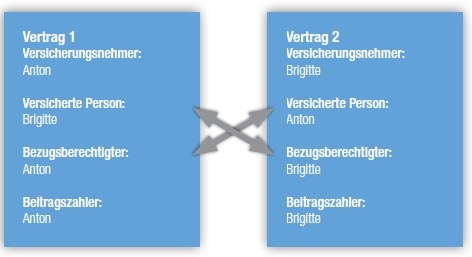

GEKREUZTE LEBENS-/RENTENVERSICHERUNG -Vertrag-

Bei dieser Variante schließen zwei Personen Lebens-/Rentenversicherungsverträge ab, wobei jeweils der

andere die versicherte Person ist. Im Versicherungsfall wird die Versicherungssumme vertragsgemäß

an die überlebende Person ausbezahlt, steuerfrei.

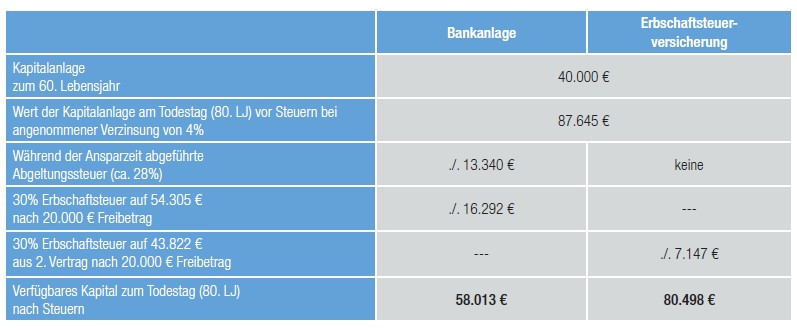

ERBSCHAFT- UND ABGELTUNGSSTEUER SPAREN MIT EINER LEBENSLANGEN TODESFALLVERSICHERUNG

Häufig unvorteilhafte Bankanlage

Künftiger Erblasser legt 40.000,– Euro bei seiner Bank an. Mit diesem Geld soll die nichteheliche Lebens-partnerin (Erbin) die Erbschaftsteuer zahlen können, die auf die vererbten Immobilien anfallen.

Vorteilhafte Schenkung in Kombination mit einer Erbschaftsteuerversicherung

Der gleiche Betrag (40.000 Euro) wird in zwei Lebensversicherungen angelegt. Ein Vertrag wird sofort an die Lebensgefährtin verschenkt. Schenkungen bis 20.000 Euro sind alle 10 Jahre steuerfrei. Nur der zweite Lebensversicherungsvertrag muss bei der Erbschaftsteuer berücksichtigt werden. Abgeltungssteuer fällt bei einer Lebensversicherung im Todesfall nicht an.

UNECHTE ERBSCHAFTSTEUERVERSICHERUNG

Häufig wird insbesondere im Rahmen einer Unternehmernachfolge eine sog. unechte Erbschaftsteuer-versicherung genutzt. Hierbei schließt der Unternehmensnachfolger als VN und bezugsberechtigte

Person eine Lebensversicherung auf das Leben des Unternehmers ab. Kommt es mit dem Tod der versicherten Person zur Auszahlung der Versicherungssumme, unterliegt diese nicht der Erbschaftsteuer.

Damit kann z. B. sichergestellt werden, dass ausreichend Mittel zur Begleichung der Erbschaftsteuer sowie von Vermächtnissen und Pflichtansprüchen zur Verfügung stehen.

FAZIT: Durch die Kombination aus Schenkung und Anlage des Geldes in eine Lebensversicherung, stehen im Erbfall über 22.400 Euro mehr zur Verfügung!!!

BESSER FÜR DAS ERBE VORSORGEN – ALS SORGEN VERERBEN

Bei konventionellen Versicherungslösungen besteht das Problem, dass die Auszahlung selten zum exakt richtigen Zeitpunkt stattfindet.

Klassische Kapital-Lebensversicherungen werden oft schon weit vor dem Erbfall ausgezahlt. Viele Risiko-Tarife enden spätestens mit dem 75. Lebensjahr und berücksichtigen damit nicht die zunehmende Lebenserwartung. Dieser Nachteil lässt sich mit einer Lebensversicherung auf den Todesfall beheben. Diese Tarife enden nicht automatisch mit einem bestimmten Alter, sondern laufen so lange, bis die versicherte Person tatsächlich stirbt.

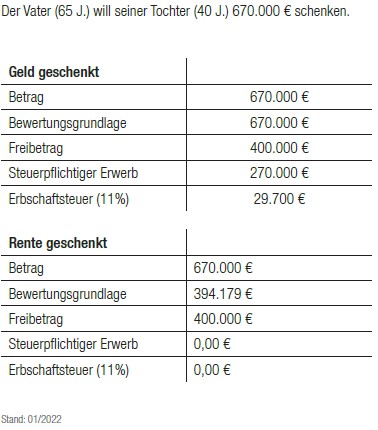

BESSER RENTE STATT GELDBETRAG VERSCHENKEN

Dass es oftmals besser sein kann, statt eines Geldbetrages eine Rente zu verschenken, zeigt folgendes Beispiel: Der Vater (65 Jahre) will seiner Tochter (40 Jahre) 670.000 Euro schenken.

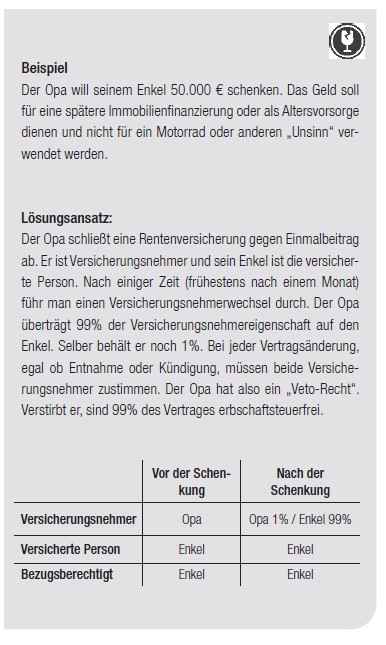

SCHENKUNG MIT „VETO-RECHT“

Häufig kommt es vor, dass z. B. die Großeltern den Enkelkindern Geld schenken wollen, aber trotzdem noch mitbestimmen können wollen, was mit dem Geld geschieht.

Die Tochter spart sich knapp 30.000 € Erbschaftsteuer, wenn Ihr der Vater eine Rentenversicherung an Stelle des Geldbetrages schenkt.

Grund für die Ersparnis ist die unterschiedliche Bewertungsgrundlage. Während bei Geldgeschenken der komplette Betrag als Basis herangezogen wird, werden Renten mit dem sog. Kapitalwert angesetzt.

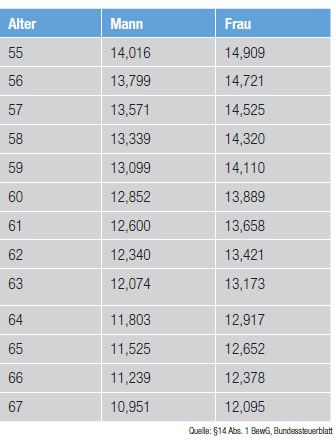

Die Formel hierbei lautet: Kapitalwert = Jahresrente multipliziert mit dem Vervielfältiger

Der Vervielfältiger ist ein Faktor, der aus einer Tabelle abgelesen werden kann. Die Höhe des Faktors hängt vom Alter und Geschlecht des Schenkenden ab. Je jünger der Schenkende ist, desto höher ist die

Bewertungsgrundlage.

Im oben stehenden Beispiel beträgt der Vervielfältiger 11,525 (Mann, 65 Jahre alt).

Wenn wir von einer angenommenen Monatsrente von 2.850 Euro für die eingezahlten 670.000 Euro ausgehen, ergibt sich folgende Bewertungsgrundlage:

2.850 x 12 x 11,525 = 394.155 Euro

Da dieser Betrag unter dem Freibetrag der Tochter liegt, fällt keine Erbschaftsteuer an!!!

Quelle: §14 Abs. 1 BewG, Bundessteuerblatt

Vervielfältiger

Wir freuen uns auf Ihre Kontaktanfrage zum Thema „Erben und Schenken“.

CMO Versicherungsmakler Karlsruhe

erben-schenken-finanzamt-erbschaftssteuer-testament-nachlass